L’anno in sintesi

Nel 2023 la BCE ha consolidato i progressi compiuti nella lotta all’inflazione nell’area dell’euro. L’anno era iniziato con l’inflazione complessiva ancora prossima ai massimi storici. Gli effetti negativi dei precedenti shock dal lato della domanda e dell’offerta, seppur in attenuazione, continuavano a spingere verso l’alto i prezzi. Due importanti sviluppi hanno però aperto la strada a un netto calo dell’inflazione nel corso dell’anno.

In primo luogo, hanno cominciato a venir meno gli effetti degli shock passati. I prezzi dell’energia, dopo l’impennata registrata a seguito della guerra ingiustificata mossa dalla Russia all’Ucraina, hanno segnato una brusca riduzione e le strozzature dal lato dell’offerta si sono ulteriormente attenuate a livello mondiale. In particolare, nel 2023 la diminuzione dei prezzi dell’energia ha rappresentato la metà del calo dell’inflazione. In secondo luogo, la BCE ha continuato a inasprire la politica monetaria e ha contribuito pertanto a ridurre ulteriormente l’inflazione frenando la domanda. Complessivamente, da gennaio a settembre, abbiamo innalzato i tassi di interesse di ulteriori 200 punti base.

Abbiamo adottato le decisioni sui tassi continuando a basarci sui dati, in un contesto caratterizzato da elevata incertezza. Al fine di calibrare accuratamente in che misura fosse necessario alzare i tassi, abbiamo introdotto tre criteri: prospettive di inflazione, dinamica dell’inflazione di fondo e intensità della trasmissione della politica monetaria. A settembre si è osservato un miglioramento delle prospettive di inflazione e una vigorosa trasmissione della politica monetaria. L’inflazione di fondo, tuttavia, è rimasta elevata, con forti pressioni interne sui prezzi.

Abbiamo pertanto ritenuto che i tassi di interesse di riferimento della BCE avessero raggiunto livelli che, se mantenuti per un periodo sufficientemente lungo, avrebbero fornito un contributo sostanziale a un ritorno tempestivo dell’inflazione al nostro obiettivo. Ci siamo impegnati a mantenere i tassi su questi livelli finché necessario, continuando al tempo stesso ad adottare un approccio che si basa sull’analisi dei dati e sui criteri già menzionati per determinare livello e durata adeguati dell’orientamento restrittivo.

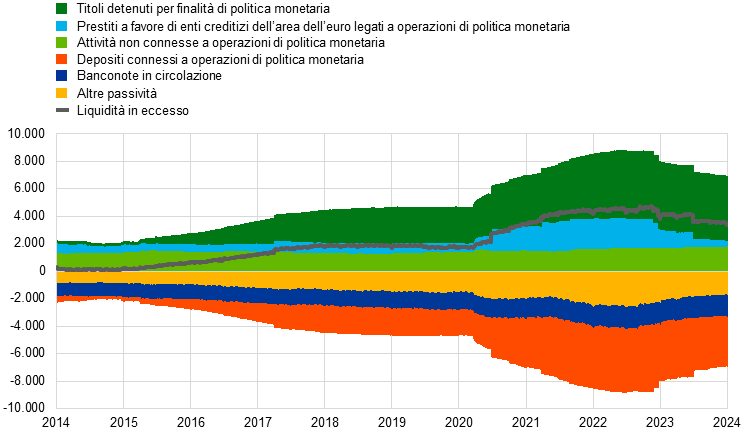

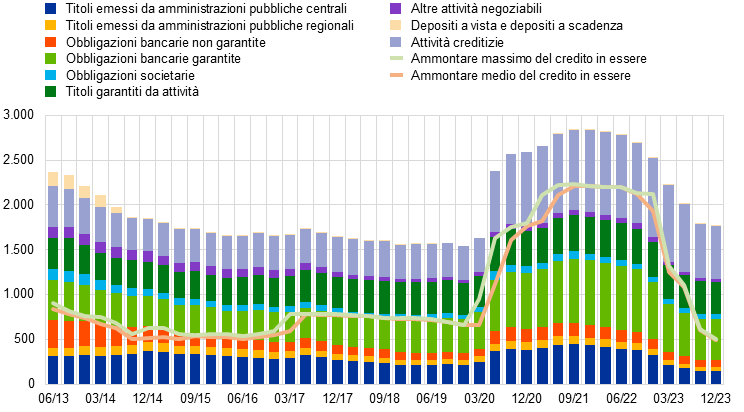

Parallelamente, abbiamo proseguito nella normalizzazione del bilancio dell’Eurosistema affinché restasse coerente con l’intonazione complessiva della nostra politica monetaria. La riduzione di oltre 1.000 miliardi di euro registrata in bilancio nel 2023 è stata determinata in gran parte dalle scadenze e dai rimborsi anticipati nell’ambito delle nostre operazioni mirate di rifinanziamento a più lungo termine. Nel corso dell’anno abbiamo inoltre interrotto i reinvestimenti dei titoli giunti a scadenza nell’ambito del nostro programma di acquisto di attività. Inoltre, a dicembre abbiamo annunciato la graduale cessazione dei reinvestimenti in seno al programma di acquisto per l’emergenza pandemica.

Contemporaneamente al consolidamento dei progressi compiuti nella lotta all’inflazione, abbiamo portato avanti le attività volte a tenere conto dei rischi climatici nello svolgimento dei nostri compiti. A marzo abbiamo avviato la diffusione periodica di informazioni finanziarie riferite ai rischi climatici degli investimenti effettuati dall’Eurosistema nel settore societario. L’intensità carbonica dei reinvestimenti da noi effettuali su tali titoli è diminuita di circa due terzi nei dodici mesi successivi a ottobre 2022, quando iniziammo a orientarli verso emittenti con prestazioni migliori sotto il profilo climatico.

Nel 2023 sono stati compiuti notevoli progressi in un altro settore cruciale per le nostre attività: i pagamenti. A marzo è stato avviato T2, il nostro nuovo sistema di pagamento all’ingrosso. Esso contribuisce all’armonizzazione e all’efficienza dei mercati finanziari europei introducendo un nuovo sistema di regolamento lordo in tempo reale che, sostituendosi a Target2, operativo dal 2007, razionalizza la gestione della liquidità in moneta di banca centrale.

Abbiamo inoltre dato inizio alla fase preparatoria del progetto sull’euro digitale. Avviata a novembre dopo una fruttuosa fase istruttoria durata due anni, essa getterà le basi per la potenziale emissione di un euro digitale. La moneta unica in forma digitale affiancherebbe il contante, senza sostituirlo. Il contante rimane il mezzo di pagamento più utilizzato dai cittadini dell’area dell’euro, i quali ritengono in netta maggioranza che sia importante avere la possibilità di usarlo per i pagamenti.

Anche per questo la BCE sta predisponendo una nuova serie di banconote in euro, il simbolo più tangibile e visibile dell’unità europea. Il Consiglio direttivo ha selezionato “Cultura europea” e “Fiumi e uccelli” quali due possibili temi per questa nuova serie, sulla scorta dei risultati di due indagini pubbliche condotte nell’estate del 2023. Successivamente i cittadini europei avranno la possibilità di esprimere le proprie preferenze a partire da una rosa di possibili bozzetti; la decisione definitiva dovrebbe essere adottata dalla BCE nel 2026.

L’anno del 25º anniversario della BCE è stato anche segnato dall’ingresso della Croazia nell’area dell’euro. L’adozione dell’euro da parte della Croazia a gennaio ha portato a 20 il numero dei paesi dell’area, quasi il doppio rispetto all’anno in cui fu introdotta la moneta unica. L’espansione dell’area dell’euro riflette l’inalterata attrattiva della nostra unione monetaria, in un mondo connotato da crescente imprevedibilità. Nel 2023 il sostegno dei cittadini nei confronti dell’euro è rimasto prossimo ai massimi storici.

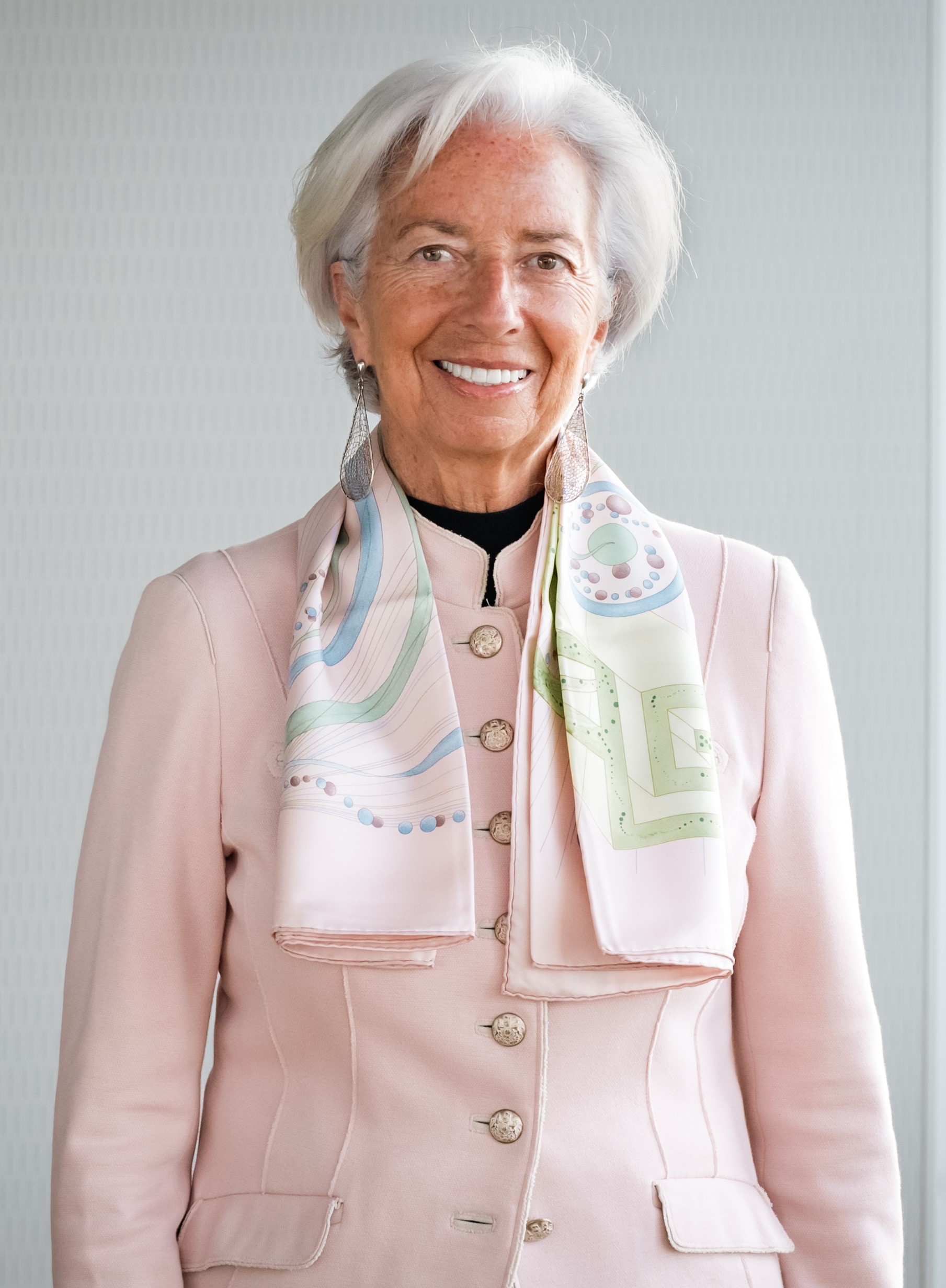

Non sarebbe stato possibile raggiungere questi risultati senza il grande impegno del nostro personale e la sua dedizione alla missione della BCE: mantenere la stabilità dei prezzi a beneficio dei cittadini dell’area dell’euro. È un onore guidare questa istituzione e le persone che ci lavorano.

Francoforte sul Meno, aprile 2024

Christine Lagarde

Presidente

L’anno in cifre

|

|

Il mercato del lavoro dell’area dell’euro ha mostrato capacità di tenuta | L’inflazione nell’area dell’euro ha subito un forte calo |

|

|

Il tasso di disoccupazione nell’area dell’euro si è collocato in media al 6,5 per cento nel 2023, in calo dal 6,6 per cento di gennaio al 6,5 di marzo e rimanendo sostanzialmente stabile per il resto dell’anno. | L’inflazione complessiva nell’area dell’euro si è collocata al 2,9 per cento a dicembre 2023, in diminuzione dal 9,2 per cento di dicembre 2022. Il calo è stato sempre più generalizzato tra le varie componenti. |

|

|

La BCE ha ulteriormente innalzato i tassi di interesse di riferimento | Le banche dell’area dell’euro hanno ulteriormente rafforzato la propria resilienza |

|

|

Nel 2023 la BCE ha innalzato i tassi di interesse di riferimento di ulteriori 200 punti base, portando al 4 per cento il tasso sui depositi presso la banca centrale. L’orientamento restrittivo della politica monetaria si è trasmesso con vigore all’economia. | Nel terzo trimestre il coefficiente di CET 1 delle banche dell’area dell’euro era pari al 15,6 per cento. Si tratta di un valore prossimo ai livelli massimi dall’introduzione della vigilanza bancaria europea, che beneficia della maggiore redditività e della riduzione dei rischi degli attivi bancari. |

|

|

Preferenze di pagamento | La BCE ha pubblicato nuovi indicatori statistici sui cambiamenti climatici |

|

|

Il 60 per cento dei cittadini dell’area dell’euro ritiene l’opzione del pagamento in contanti importante. Allo stesso tempo, poco più della metà dei consumatori dell’area dell’euro preferisce effettuare pagamenti tramite carta o altri metodi di pagamento elettronici. | La BCE ha pubblicato tre nuove serie di indicatori statistici su finanza sostenibile, emissioni di carbonio e rischi fisici nell’ambito del suo più ampio piano di azione sul clima. |

|

|

25° anniversario della Banca centrale europea | Decarbonizzazione dei portafogli di obbligazioni societarie |

|

|

Nel 2023 la BCE ha celebrato il suo 25° anniversario con il messaggio “Il valore dell’unità”, mettendo in luce il successo della moneta unica e i suoi benefici per i cittadini europei. | Nei dodici mesi successivi all’avvio, a ottobre 2022, del nuovo orientamento applicato ai reinvestimenti, l’intensità carbonica di questi ultimi è diminuita di oltre il 65 per cento. |

1 Inflazione in netto calo in un contesto in cui la politica monetaria restrittiva della BCE continua a trasmettersi con forza

Nel 2023 l’economia mondiale ha registrato risultati migliori di quanto inizialmente atteso, continuando a espandersi a un ritmo moderato. L’espansione va ricondotta principalmente alla crescita delle economie emergenti e degli Stati Uniti, mentre la maggior parte delle altre economie avanzate ha risentito in misura maggiore delle condizioni di finanziamento più rigide e della considerevole incertezza geopolitica. L’inflazione a livello mondiale è diminuita notevolmente con il calo dei prezzi delle materie prime energetiche, mentre le pressioni di fondo sui prezzi sono rimaste elevate. L’euro si è rafforzato in termini effettivi nominali e rispetto al dollaro statunitense.

Nel 2023 la crescita economica nell’area dell’euro si è indebolita. Il settore industriale ha risentito in modo particolare delle condizioni di finanziamento più restrittive, degli elevati costi degli input e della debolezza della domanda mondiale, mentre inizialmente il settore dei servizi è stato ancora sostenuto dagli effetti persistenti della riapertura dell’economia dopo la pandemia. Sebbene l’inasprimento dei tassi di interesse della BCE si sia trasmesso energicamente all’attività economica, il mercato del lavoro ha dato prova di una discreta capacità di tenuta. I governi dell’area dell’euro hanno continuato a ridurre le misure di sostegno adottate in risposta alla pandemia, agli shock legati ai prezzi dei beni energetici e all’inflazione, annullando parte del precedente allentamento delle politiche di bilancio. L’inflazione complessiva ha subito un netto calo nell’area dell’euro, soprattutto in ragione del fatto che l’inflazione dei beni energetici è scesa in territorio negativo attraverso il riassorbimento dei rincari dell’energia del 2022. Anche l’inflazione di fondo ha iniziato a rallentare, a dimostrazione di un generale processo disinflazionistico e del venir meno dell’impatto degli shock passati e dei crescenti effetti di una politica monetaria più restrittiva. Tuttavia, le pressioni interne sui prezzi hanno sostituito quelle esterne come principali determinanti dell’inflazione, giacché il mercato del lavoro ha sostenuto una vigorosa dinamica dei salari nominali, con i lavoratori alla ricerca di una compensazione per le passate perdite di potere d’acquisto indotte dall’inflazione.

1.1 L’attività economica mondiale è cresciuta a un ritmo moderato con il calo dell’inflazione complessiva

La crescita economica mondiale è stata moderata a fronte dell’inasprimento della politica monetaria e dell’elevata incertezza

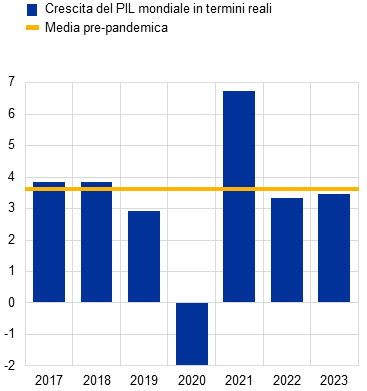

Nel 2023 l’economia mondiale ha continuato a espandersi a un ritmo moderato, con una crescita al 3,5 per cento che si è mantenuta sostanzialmente invariata rispetto al 2022 (cfr. il grafico 1.1)[1]. Sebbene modesta nel confronto storico, all’inizio dell’anno la crescita è stata superiore alle attese, sostenuta dal vigore del mercato del lavoro e dalla vivace domanda di servizi nonostante il protrarsi dell’inasprimento della politica monetaria[2]. L’economia mondiale è stata trainata principalmente dall’attività delle economie emergenti e degli Stati Uniti, mentre, in gran parte delle altre economie avanzate, le condizioni di finanziamento restrittive e i prolungati effetti dei fattori geopolitici sui prezzi dei beni energetici hanno gravato in misura più rilevante sulla domanda. Negli Stati Uniti l’economia ha mostrato una capacità di tenuta maggiore del previsto, grazie alla robusta domanda interna e alla solidità del mercato del lavoro. Le turbolenze che hanno colpito il settore finanziario statunitense all’inizio dell’anno non hanno avuto un impatto macroeconomico significativo. In Cina la ripresa economica all’inizio dell’anno, dopo l’allentamento delle misure fortemente restrittive legate alla pandemia a dicembre 2022, si è fermata a causa di un nuovo crollo del settore immobiliare e di una debole domanda interna ed esterna. L’economia cinese ha tuttavia raggiunto l’obiettivo di crescita di circa il 5 per cento dichiarato dal governo.

Grafico 1.1

PIL mondiale e relative componenti

a) Crescita del PIL mondiale in termini reali | b) Composizione della crescita mondiale |

|---|---|

(variazioni percentuali sul periodo corrispondente) | (contributi in punti percentuali) |

|  |

Fonti: BCE, elaborazioni degli esperti della BCE e proiezioni macroeconomiche degli esperti della BCE formulate a marzo 2024.

Note: “PIL mondiale” esclude l’area dell’euro. La media pre-pandemica si riferisce al periodo dal 2012 al 2019. I valori per il 2023 sono stime basate sui dati disponibili e sulle proiezioni macroeconomiche formulate dagli esperti della BCE a marzo 2024.

Lo slancio del commercio mondiale si è indebolito con la normalizzazione dei modelli di consumo dopo la pandemia

Il commercio mondiale è stato debole nel 2023, giacché la crescita delle importazioni è scesa all’1,2 per cento, ben al di sotto del tasso di crescita del 5,5 per cento registrato l’anno precedente e della media pre-pandemica del 3,1 per cento[3]. Il rallentamento ha riflesso tre principali tendenze. In primo luogo, con il progressivo venir meno delle restrizioni legate alla pandemia, la domanda mondiale si è riorientata dai beni verso i servizi. In secondo luogo, è aumentata la quota dei consumi nella domanda interna, che generalmente è a minore intensità di scambi rispetto agli investimenti. Infine, nel 2023 le economie emergenti, in cui il commercio risponde meno alle variazioni dell’attività economica, hanno fornito un contributo maggiore all’attività mondiale. Nonostante le crescenti barriere commerciali e i risultati delle indagini presso le imprese, che indicano un possibile trasferimento delle catene del valore, le evidenze di una frammentazione dei flussi commerciali aggregati sono rimaste finora limitate.

L’inflazione è diminuita, ma le pressioni di fondo sui prezzi sono rimaste elevate

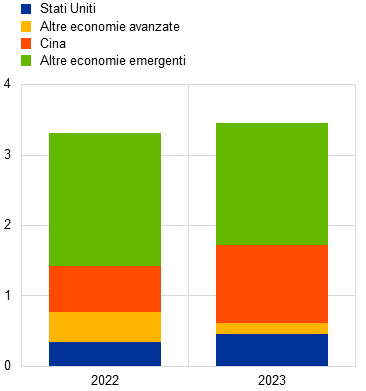

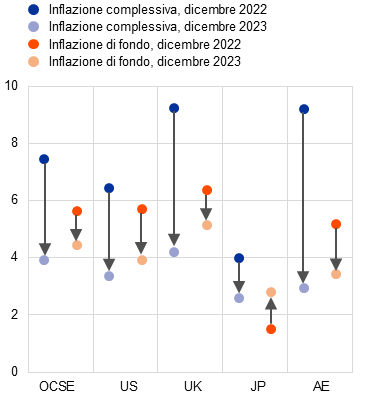

Nei paesi dell’OCSE, eccetto la Turchia, l’inflazione complessiva misurata sull’indice dei prezzi al consumo (IPC) è diminuita rispetto agli elevati livelli del 2023, per effetto del calo dei prezzi dell’energia. È scesa al 3,9 per cento a dicembre e per tutto il 2023 si è attestata al 5,3 per cento, rispetto al 7,3 per cento del 2022 (cfr. il pannello a) del grafico 1.2). Anche l’inflazione al netto dei beni energetici e alimentari è diminuita, ma in misura molto minore, a indicare che le pressioni di fondo sui prezzi si sono mantenute forti e generalizzate. Ciò è stato particolarmente evidente nelle economie avanzate, dove le tensioni sul mercato del lavoro hanno contribuito a elevati tassi di crescita dei salari, rendendo più persistente l’inflazione nei servizi (cfr. il pannello b) del grafico 1.2).

Grafico 1.2

Tassi di inflazione complessiva e di fondo nei paesi dell’OCSE

a) Inflazione complessiva e relative componenti | b) Inflazione nelle economie principali |

|---|---|

(variazioni percentuali sul periodo corrispondente, dati mensili) | (variazioni percentuali sul periodo corrispondente, dati mensili) |

|  |

Fonti: fonti nazionali tramite Haver Analytics, OCSE ed elaborazioni degli esperti della BCE.

Note: AE indica l’area dell’euro. L’inflazione nei paesi dell’OCSE non tiene conto della Turchia ed è calcolata sulla base degli IPC nazionali e dei pesi annuali della spesa per consumi finali privati espressi in termini di parità del potere d’acquisto. L’inflazione di fondo è al netto dei beni energetici e alimentari. Le ultime osservazioni si riferiscono a dicembre 2023.

I prezzi delle materie prime energetiche sono diminuiti giacché il basso livello della domanda ha superato i vincoli dal lato dell’offerta

I prezzi delle materie prime energetiche sono diminuiti nel corso del 2023 a causa della minore domanda. I prezzi del petrolio sono diminuiti del 4 per cento, giacché la debole domanda di petrolio da parte delle economie avanzate ha superato l’aumento della domanda seguìto all’allentamento delle misure di chiusura (lockdown) in Cina. La bassa domanda di petrolio ha inoltre più che compensato gli effetti dei tagli all’offerta da parte del gruppo OPEC+, nonché i rischi per l’offerta derivanti da fattori geopolitici, tra cui le sanzioni nei confronti della Russia e il conflitto in Medio Oriente. Il calo dei prezzi del gas in Europa è stato notevolmente più marcato: nel corso del 2023 si sono ridotti di un ulteriore 58 per cento, proseguendo il calo iniziato verso la fine del 2022. Il consumo di gas in Europa si è mantenuto al di sotto dei valori storicamente prevalenti a causa della minore domanda industriale, della riduzione dei consumi di gas da parte delle famiglie e delle miti condizioni meteorologiche nei mesi invernali. La stabilità dell’offerta di gas naturale liquefatto (GNL) ha inoltre consentito ai paesi europei di avviare la stagione in cui si concentrano i consumi per il riscaldamento con un pieno stoccaggio di gas. Nonostante la maggiore stabilità del mercato europeo del gas rispetto all’anno precedente, i rischi dal lato dell’offerta, come gli scioperi presso i terminali australiani di GNL, hanno continuato a causare periodi di elevata volatilità dei prezzi, a dimostrazione della sensibilità del mercato europeo del gas durante l’abbandono delle importazioni dalla Russia.

L’euro si è rafforzato in termini effettivi nominali e rispetto al dollaro statunitense

L’euro si è rafforzato in termini effettivi nominali (+3,9 per cento) e rispetto al dollaro statunitense (+3,4 per cento) sulla base dei dati di fine anno, in un contesto di notevoli oscillazioni nel corso dell’anno. La dinamica del tasso di cambio è stata influenzata principalmente dall’evolversi delle aspettative del mercato risultante da cambiamenti nelle politiche monetarie e da prospettive economiche volatili. Inizialmente rafforzato, nel primo semestre dell’anno, dal miglioramento delle condizioni macroeconomiche nell’area dell’euro e dal più rapido inasprimento della politica monetaria, a metà luglio l’euro ha iniziato a deprezzarsi rispetto al dollaro statunitense. Il generalizzato rafforzamento del dollaro è stato attribuito a dati economici più positivi di quanto ci si attendesse e ad aspettative di mercato circa una politica monetaria più restrittiva per un periodo più lungo negli Stati Uniti. Una rivalutazione dell’orientamento verso la fine dell’anno in presenza di un calo dei tassi di inflazione ha determinato un nuovo apprezzamento dell’euro. Per quanto riguarda le valute dei principali partner commerciali, l’euro si è notevolmente rafforzato rispetto alla lira turca, al rublo russo, allo yen giapponese e alla corona norvegese. Si è tuttavia indebolito nei confronti della sterlina britannica, del franco svizzero e dello zloty polacco.

I principali rischi per le prospettive di crescita economica mondiale alla fine del 2023 comprendevano un ulteriore inasprimento delle tensioni geopolitiche, un rallentamento più marcato dell’economia cinese e pressioni inflazionistiche più persistenti, che richiederebbero una politica monetaria più restrittiva del previsto. Il concretizzarsi di tali rischi ridurrebbe l’attività economica mondiale. Inoltre, i mercati mondiali delle materie prime sono rimasti molto sensibili ai rischi dal lato dell’offerta, che a loro volta potrebbero alimentare l’inflazione e gravare sulla crescita mondiale nel prossimo anno.

1.2 L’attività economica ristagna nell’area dell’euro

La crescita nell’area dell’euro si è indebolita a causa dell’ampliamento degli effetti dei maggiori tassi di interesse

Il PIL in termini reali dell’area dell’euro è aumentato dello 0,4 per cento nel 2023, dopo essere cresciuto del 3,4 per cento nel 2022 (cfr. il grafico 1.3). La crescita ha riflesso i contributi positivi della domanda interna e dell’interscambio netto; la variazione delle scorte ha avuto un effetto frenante. Alla fine dell’anno il prodotto nell’area dell’euro era superiore del 3,0 per cento al livello precedente la pandemia (nell’ultimo trimestre del 2019) e dell’1,4 per cento rispetto al livello registrato nel primo trimestre del 2022, quando la Russia ha invaso l’Ucraina. Nel 2023 il rallentamento della crescita è stato riconducibile in larga misura alle ripercussioni economiche della guerra, che hanno avuto effetti diversi nei vari paesi, riflettendo le loro diverse strutture economiche. Mentre il settore industriale ha risentito in modo particolare dell’inasprimento della politica monetaria, degli elevati prezzi dell’energia e dell’indebolimento della domanda mondiale, il settore dei servizi ha evidenziato una tenuta relativamente buona, beneficiando ancora degli effetti della riapertura a seguito della pandemia. Tuttavia, verso la fine dell’anno la debole dinamica della crescita si è ampliata, in quanto l’impatto dell’aumento dei tassi di interesse si è esteso ai vari settori, unitamente agli effetti di propagazione della debolezza del settore industriale ai servizi.

Grafico 1.3

PIL dell’area dell’euro in termini reali

(variazioni percentuali sul periodo corrispondente; contributi in punti percentuali)

Fonte: Eurostat

Nota: le ultime osservazioni si riferiscono al 2023.

La spesa dei consumatori è stata più orientata ai servizi rispetto ai beni

Nel 2023 la crescita dei consumi privati si è indebolita notevolmente. Ha ristagnato nella prima metà dell’anno, poiché il protratto calo della spesa per beni, come rilevato dai volumi del commercio al dettaglio (cfr. il grafico 1.4), ha compensato la domanda ancora positiva di servizi. Nel terzo trimestre i consumi privati sono aumentati, sospinti dai consumi di servizi da parte delle famiglie, che sono stati sostenuti dai perduranti effetti della riapertura e dalla ripresa della spesa per beni durevoli. La spesa complessiva per beni (compresi i beni semidurevoli e non durevoli) ha continuato a contrarsi in presenza di condizioni di finanziamento più restrittive. Nel 2023 la spesa delle famiglie è complessivamente aumentata dello 0,5 per cento, sostenuta in parte dal reddito disponibile reale, in quanto aumentava la crescita dei salari nominali, l’inflazione rallentava gradualmente e la crescita dell’occupazione manteneva la propria capacità di tenuta. Ciò nonostante, la trasmissione delle condizioni di finanziamento più restrittive all’economia reale sembra aver pesato sulla spesa delle famiglie, mantenendo il risparmio su livelli elevati.

Grafico 1.4

Produzione e commercio al dettaglio dell’area dell’euro

(indice: giugno 2022 = 100)

Fonti: Eurostat ed elaborazioni della BCE.

Note: il commercio al dettaglio è presentato in termini reali. Le ultime osservazioni si riferiscono a dicembre 2023 per la produzione dei servizi, a gennaio 2024 per tutto il resto.

Gli investimenti sono stati frenati dalle condizioni di finanziamento più restrittive

Per tutto il 2023 la crescita degli investimenti in beni diversi dalle costruzioni (un’approssimazione degli investimenti privati in beni diversi dall’edilizia residenziale) è diminuita[4]. Mentre nel primo trimestre dell’anno si è registrata una crescita forte in seguito all’allentamento delle strozzature dal lato dell’offerta, i tassi di incremento trimestrali sono gradualmente diminuiti e gli investimenti sono calati nel quarto trimestre con l’indebolimento della domanda sia interna sia estera, lo smaltimento degli arretrati, il rallentamento degli utili societari e l’inasprimento delle condizioni di finanziamento. Anche l’incertezza derivante dalla guerra russa contro l’Ucraina e dal conflitto in Medio Oriente, fra gli altri fattori, hanno probabilmente ridotto gli incentivi agli investimenti per le imprese. Tuttavia, gli elevati profitti, le ampie riserve di liquidità e il calo dell’indebitamento hanno, in media, rafforzato i bilanci delle imprese negli ultimi anni e contribuito, insieme ai fondi del programma Next Generation EU (NGEU) a sostegno della digitalizzazione e degli investimenti legati al clima, a una certa capacità di tenuta degli investimenti rispetto ad altre componenti di spesa. Nel 2023 gli investimenti in settori diversi dalle costruzioni sono complessivamente aumentati del 2,9 per cento.

Nel corso dello stesso anno gli investimenti in costruzioni hanno sostanzialmente continuato a indebolirsi. Ciò va ricondotto principalmente al calo degli investimenti in edilizia residenziale, dovuto agli elevati costi di costruzione, al continuo aumento dei tassi di interesse sui mutui ipotecari e all’inasprimento dei criteri per la concessione del credito bancario, che ha reso più difficile l’accesso ai finanziamenti per le famiglie e ha frenato la domanda di immobili residenziali. Altri settori dell’edilizia, come l’ingegneria civile, hanno mostrato una maggiore capacità di tenuta, sostenuti da investimenti in infrastrutture pubbliche. Alla fine del 2023 gli investimenti in costruzioni erano superiori di circa il 2,1 per cento rispetto al livello precedente la pandemia, dopo un calo complessivo dello 0,6 per cento nel corso dell’anno.

Il saldo dell’interscambio di beni dell’area dell’euro è tornato a registrare un avanzo nel 2023, in presenza di prezzi più bassi per l’energia importata. La crescita delle esportazioni è rimasta modesta, in un contesto di debolezza della domanda estera. L’allentamento delle strozzature dal lato dell’offerta ha sostenuto le esportazioni di beni manifatturieri, mentre il perdurare degli effetti connessi allo shock dell’offerta energetica e l’apprezzamento dell’euro in termini effettivi hanno contribuito all’indebolimento delle esportazioni. Nella seconda metà dell’anno i modesti risultati delle esportazioni si sono estesi anche a quelle dei servizi, con il venir meno del sostegno fornito dalla domanda repressa dopo la riapertura dell’economia mondiale. Con il moderarsi della domanda interna anche le importazioni dell’area dell’euro sono diminuite, a causa del calo delle importazioni di beni intermedi legato al decumulo delle scorte delle imprese e al calo delle importazioni di beni energetici. Nel complesso, il contributo dell’interscambio alla crescita del PIL dell’area dell’euro è stato lievemente positivo nel 2023.

1.2.1 Mercato del lavoro

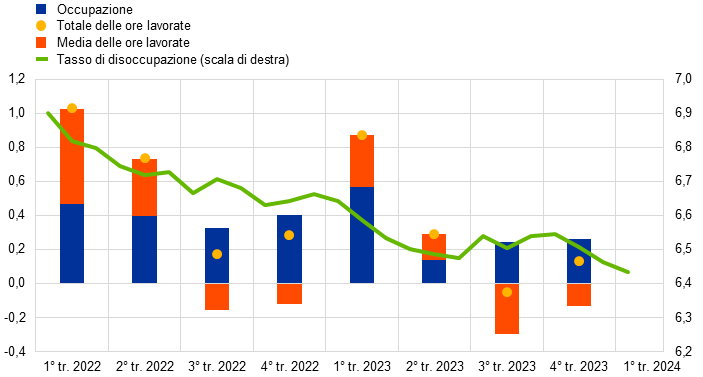

Nel 2023 il mercato del lavoro dell’area dell’euro ha conservato, nel complesso, la propria capacità di tenuta, sebbene i suoi andamenti e gli indicatori delle indagini alla fine dell’anno abbiano dato segnali di raffreddamento. Il tasso di disoccupazione si è collocato in media al 6,5 per cento nel 2023, in calo dal 6,6 per cento di gennaio al 6,5 di marzo, ed è rimasto sostanzialmente stabile su tale livello per il resto dell’anno (cfr. il grafico 1.5). L’occupazione complessiva e il totale delle ore lavorate hanno mostrato una buona tenuta in un contesto di stagnazione dell’economia, aumentando, nel 2023, rispettivamente dell’1,4 e dell’1,6 per cento. Nel 2023 la media delle ore lavorate è aumentata solo dello 0,2 per cento e nell’ultimo trimestre dell’anno si è collocata su un livello inferiore dell’1,3 per cento rispetto a quello precedente la pandemia, probabilmente a causa di fattori quali il mantenimento della manodopera da parte delle imprese (vale a dire, il mantenimento di un numero maggiore di lavoratori rispetto a quanto necessario nelle fasi di rallentamento economico) e l’aumento delle assenze per malattia. Il tasso di partecipazione nella fascia di età compresa tra i 15 e i 74 anni è salito al 65,7 per cento nel quarto trimestre del 2023, superiore di 1,1 punti percentuali rispetto al livello precedente la pandemia. Nella seconda metà dell’anno la domanda di lavoro ha mostrato alcuni segnali di indebolimento, con il tasso di posti vacanti ancora elevato, ma in graduale diminuzione rispetto al picco raggiunto nel secondo trimestre del 2022. Nel complesso, mentre gli aumenti dei tassi di interesse della BCE hanno continuato a trasmettersi all’economia in maniera significativa, nell’area dell’euro sia l’occupazione totale sia il mercato del lavoro hanno mostrato una relativa capacità di tenuta, che è uno degli obiettivi dell’Unione europea a cui la BCE può contribuire, se ciò non pregiudica il mantenimento della stabilità dei prezzi.

Grafico 1.5

Mercato del lavoro

(scala di sinistra: variazioni percentuali sul trimestre precedente; scala di destra: valori percentuali)

Fonti: Eurostat ed elaborazioni della BCE.

Nota: le ultime osservazioni si riferiscono a gennaio 2024 per il tasso di disoccupazione e al quarto trimestre 2023 per l’occupazione e per le ore lavorate.

1.3 Le politiche di bilancio in un contesto macroeconomico difficile

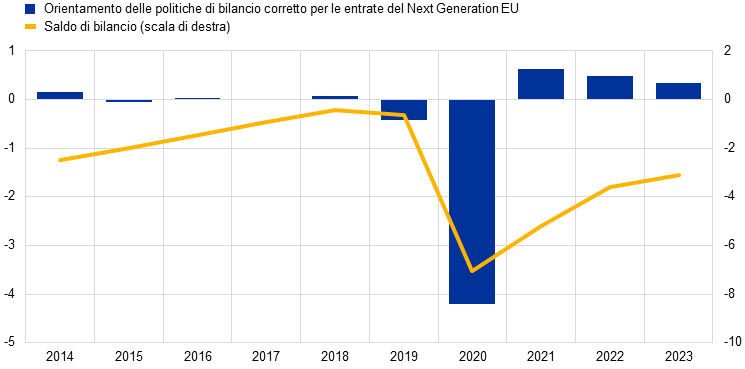

Nell’area dell’euro il rapporto tra il disavanzo delle amministrazioni pubbliche e il PIL è diminuito in quanto i governi hanno iniziato a ridurre le misure discrezionali di sostegno

Nell’area dell’euro il rapporto tra il disavanzo delle amministrazioni pubbliche e il PIL ha continuato a ridursi nel 2023, proseguendo un percorso cominciato al culmine della pandemia (cfr. il grafico 1.6)[5]. Il graduale inasprimento delle politiche di bilancio si è riflesso anche nel loro orientamento, che nel 2023 ha registrato una moderata restrizione per il terzo anno consecutivo[6]. Tuttavia, solo poco più di un terzo dell’allentamento registrato nel 2020 è stato finora riassorbito (cfr. il grafico 1.6). Ciò significa che il saldo di bilancio corretto per gli effetti del ciclo economico rimane ben al di sotto del suo livello precedente la pandemia, a causa dell’impatto protratto nel tempo delle misure adottate durante l’emergenza sanitaria nel 2020 e del sostegno connesso ai rincari energetici fornito a partire dal 2022.

Grafico 1.6

Saldo di bilancio delle amministrazioni pubbliche e orientamento delle politiche di bilancio nell’area dell’euro

(in percentuale del PIL)

Fonti: Proiezioni macroeconomiche per l’area dell’euro formulate dagli esperti dell’Eurosistema, dicembre 2023 ed elaborazioni della BCE.

Nota: la misura relativa all’orientamento delle politiche di bilancio è ottenuta escludendo dal lato delle entrate (a partire dal 2021) le sovvenzioni erogate attraverso il dispositivo per la ripresa e la resilienza del Next Generation EU, in quanto tali entrate non hanno effetti macroeconomici di inasprimento.

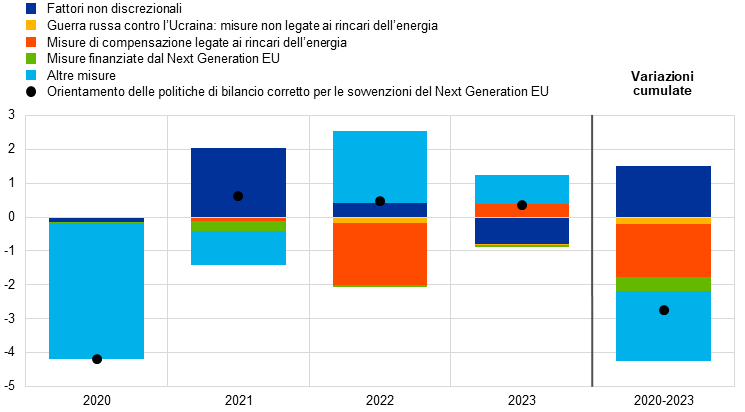

Sarebbe opportuno un ulteriore inasprimento dell’orientamento delle politiche di bilancio

In una prospettiva di fine 2023, una sfida per le autorità di bilancio sarà definire il modo migliore per riassorbire le politiche espansive cumulate negli ultimi quattro anni (cfr. il grafico 1.7) e ridurre il rapporto debito/PIL, soprattutto in considerazione del fatto che, in futuro, gli andamenti demografici, la transizione ecologica e quella digitale, oltre al contesto geopolitico, richiederanno margini di manovra. I bilanci delle amministrazioni pubbliche per il 2024 indicavano il perdurare di un inasprimento delle politiche a livello dell’area dell’euro. Ciò rifletteva, in larga misura, la revoca delle misure discrezionali adottate in risposta agli shock legati ai rincari dell’energia e all’inflazione. Nel 2023 tali misure erano stimate pari a oltre l’1 per cento del PIL; solo una piccola parte di esse, tuttavia, dovrebbe restare in vigore nel 2024. In particolare, peraltro, alcune delle misure espansive adottate dai governi durante la pandemia sembravano essere di più lunga durata e, a giudicare dai bilanci per il 2024, non destinate a scadere nel breve periodo, come nel caso dei maggiori trasferimenti e sussidi, ma anche, in certa misura, degli sgravi fiscali.

Grafico 1.7

Scomposizione dell’orientamento di bilancio e delle misure discrezionali nell’area dell’euro

(in percentuale del PIL)

Fonti: Proiezioni macroeconomiche per l’area dell’euro formulate dagli esperti dell’Eurosistema, dicembre 2023 ed elaborazioni della BCE.

Note: la misura relativa all’orientamento delle politiche di bilancio è ottenuta escludendo dal lato delle entrate (a partire dal 2021) le sovvenzioni erogate attraverso il dispositivo per la ripresa e la resilienza del Next Generation EU, in quanto tali entrate non hanno effetti di inasprimento a livello macroeconomico. Per “Altre misure” si intendono principalmente le misure adottate durante la pandemia e la loro successiva revoca.

Un ulteriore inasprimento dell’orientamento delle politiche di bilancio sembra opportuno anche dal punto di vista della politica monetaria. Ora che la crisi energetica si è in gran parte esaurita, i governi dovrebbero continuare a revocare le relative misure di sostegno: ciò è essenziale per evitare di sospingere al rialzo le pressioni inflazionistiche di medio termine. In caso contrario, si renderebbe necessaria una politica monetaria più restrittiva. Oltre a revocare le misure connesse alla pandemia e alla crisi energetica, i governi dovrebbero, più in generale, compiere progressi verso posizioni di bilancio più solide, al fine di garantire che le finanze pubbliche siano su un percorso sostenibile.

L’UE ha bisogno di un quadro solido e credibile per il coordinamento delle politiche economiche e di bilancio

Un solido quadro della UE per il coordinamento e la sorveglianza delle politiche economiche e di bilancio si conferma imprescindibile. Dopo ampie discussioni, nel 2023 il Consiglio dell’Unione europea ha concordato una riforma del quadro di governance economica della UE, che ha aperto la strada a un trilogo tra la Commissione europea, il Consiglio dell’UE e il Parlamento europeo. Il 2024 sarà un anno importante per passare alla fase di attuazione[7].

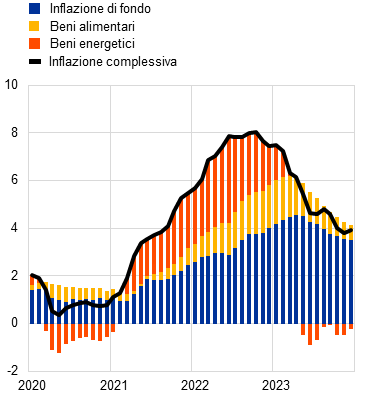

1.4 L’inflazione complessiva ha registrato un netto calo nel corso dell’anno

L’inflazione complessiva nell’area dell’euro, misurata dall’indice armonizzato dei prezzi al consumo (IAPC), si è collocata al 2,9 per cento a dicembre 2023: un calo di 6,3 punti percentuali da dicembre 2022. La flessione è stata costante nel corso dell’anno, con un processo disinflazionistico che si è manifestato anche nell’inflazione di fondo con l’avanzare dei mesi. A novembre l’inflazione complessiva ha toccato temporaneamente un punto minimo del 2,4 per cento, il livello più basso da oltre due anni (in netto calo rispetto al picco del 10,6 per cento di ottobre 2022) (cfr. il grafico 1.8). Tuttavia, l’inflazione è tornata a salire lievemente a dicembre, a causa degli effetti al ribasso delle misure di bilancio legate all’energia sui livelli dei prezzi dell’anno precedente. Tutte le principali componenti dell’inflazione hanno registrato un calo sul periodo corrispondente nella seconda metà del 2023, di riflesso all’esaurirsi dell’impatto dei precedenti shock sui costi e all’indebolimento della domanda in un contesto di politica monetaria più restrittiva. Tuttavia, a fine anno, i tassi di inflazione sul periodo corrispondente (esclusi i prezzi dell’energia) erano ancora significativamente superiori alle rispettive medie di più lungo periodo, mentre i tassi sul trimestre precedente espressi in ragione d’anno si erano già molto avvicinati a tali valori. La dinamica dei prezzi dei beni ha subito una decelerazione più rapida di quella dei servizi, giacché l’allentamento delle strozzature dal lato dell’offerta e i costi degli input hanno notevolmente alleggerito la pressione. Fino alla metà dell’anno l’inflazione dei servizi è aumentata, a causa della domanda ancora sostenuta dopo la pandemia e dell’aumento del costo del lavoro e di fattori temporanei legati alle misure di bilancio. Con la riduzione dell’inflazione dei beni energetici e alimentari, anche le disparità fra i tassi di inflazione nei vari paesi dell’area dell’euro sono considerevolmente diminuite.

Grafico 1.8

Inflazione complessiva e relative componenti

(variazioni percentuali sul periodo corrispondente; contributi in punti percentuali)

Fonti: Eurostat ed elaborazioni della BCE.

Nota: le ultime osservazioni si riferiscono a dicembre 2023.

L’inflazione dei beni energetici ha subito un forte calo, mentre l’inflazione dei beni alimentari si è attenuata

Gli andamenti dei prezzi dei beni energetici hanno determinato più della metà del calo dell’inflazione complessiva fra dicembre 2022 e dicembre 2023. A gennaio 2023 l’inflazione dei beni energetici era ancora elevata, ma a fine anno è scesa di 25,6 punti percentuali, portandosi in territorio negativo. Ciò ha rispecchiato il riassorbimento dei forti rincari dei beni energetici all’ingrosso verificatisi nel 2022. Tuttavia, la componente energetica è rimasta piuttosto volatile, giacché i mercati dell’energia all’ingrosso si sono dimostrati sensibili a eventi quali il conflitto in Medio Oriente. Nel frattempo, l’inflazione dei beni alimentari ha raggiunto un picco del 15,5 per cento a marzo 2023. Per tutto il resto dell’anno si è poi notevolmente ridotta, pur rimanendo superiore al 6 per cento verso la fine dell’anno, a causa del persistente effetto dei precedenti shock sui costi, dovuto a energia e altri input, e delle elevate pressioni derivanti dai profitti unitari e dal costo del lavoro.

A fine anno l’inflazione di fondo, pur avendo iniziato a diminuire, è rimasta elevata

Nel primo trimestre dell’anno l’inflazione di fondo, misurata come IAPC al netto delle componenti volatili dei beni energetici e alimentari, ha continuato ad aumentare raggiungendo un picco del 5,7 per cento, per poi diminuire collocandosi al 3,4 a dicembre. Tale flessione è stata inizialmente determinata dall’inflazione dei beni industriali non energetici, poiché la domanda di beni si è indebolita a fronte dell’inasprimento delle condizioni di finanziamento (cfr. la sezione 1.2) e le pressioni derivanti dalle precedenti strozzature dal lato dell’offerta e dagli elevati costi dell’energia hanno iniziato a ridursi. Nel contempo, l’inflazione dei servizi si è attestata su livelli elevati fino ad agosto per effetto della domanda ancora vigorosa dopo la riapertura dell’economia (per i settori dei servizi ad alta intensità di contatti, quali le attività ricreative e le vacanze), nonché dell’aumento del costo del lavoro, soprattutto alla luce della maggiore quota del lavoro nella struttura dei costi del settore dei servizi rispetto al settore manifatturiero. Verso la fine dell’anno, tuttavia, anche l’inflazione dei servizi è lievemente diminuita, confermando il generalizzato processo disinflazionistico. Inoltre, il ritardo negli andamenti dell’inflazione dei servizi è stato indice del fatto che molte componenti dei servizi presentano in genere un ritardo rispetto all’inflazione complessiva (ad esempio per i servizi abitativi o postali e medici). Anche tutti gli altri indicatori dell’inflazione di fondo hanno registrato una significativa moderazione nel corso dell’anno, riflettendo l’esaurirsi dell’effetto degli shock passati e il crescente impatto dell’inasprimento della politica monetaria, ma hanno continuato ad attestarsi su livelli molto eterogenei e la maggior parte di essi è rimasta chiaramente al di sopra dei livelli antecedenti la pandemia[8].

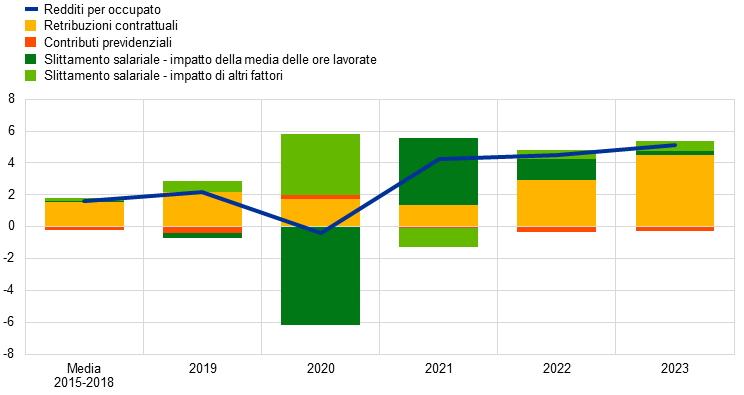

Il costo del lavoro ha rappresentato il principale contributo all’inflazione interna nel prosieguo dell’anno

La crescita del deflatore del PIL (una misura affidabile delle pressioni interne sui prezzi) è stata in media del 6,0 per cento nel 2023; questo a fronte di un’inflazione media all’importazione del −2.9 per cento, che riflette lo spostamento dalle determinanti esterne dell’inflazione a quelle interne. Sebbene i profitti abbiano continuato a svolgere un ruolo preminente nelle pressioni interne sui prezzi tra la fine del 2022 e l’inizio del 2023 (cfr. il riquadro 2), il costo del lavoro è diventato gradualmente il fattore dominante, dati i forti andamenti salariali e una riduzione della produttività del lavoro (cfr. il grafico 1.9). Nel 2023 la crescita sui dodici mesi del reddito per occupato è salita in media al 5,1 per cento, dal 4,5 del 2022, tassi notevolmente al di sopra della media del periodo precedente la pandemia (2015‑2019), pari all’1,7 per cento, in ragione delle condizioni ancora tese dei mercati del lavoro (cfr. la sezione 1.2). L’ulteriore rafforzamento si è in parte riflesso nella ricerca da parte dei lavoratori di una compensazione per le passate perdite di potere d’acquisto dei salari nominali indotte dall’inflazione. Nel 2023 la crescita delle retribuzioni contrattuali è salita in media al 4,5 per cento; la differenza con la crescita dei salari effettivi implica una componente di slittamento salariale, ancora considerevole, sebbene minore rispetto al periodo 2021‑2022[9]. La crescita sia dei redditi per occupato sia delle retribuzioni contrattuali ha iniziato a diminuire verso la fine dell’anno, ma i loro livelli di crescita sono rimasti elevati e hanno indicato spinte salariali nominali ancora forti fino al 2024. Ciò ha rispecchiato una ripresa dei salari reali, piuttosto che l’evidenza di una dinamica salari‑prezzi destabilizzante.

Grafico 1.9

Reddito per occupato nell’area dell’euro

(variazioni percentuali sul periodo corrispondente; contributi in punti percentuali)

Fonti: Eurostat, BCE ed elaborazioni della BCE.

Le aspettative di inflazione a più lungo termine sono lievemente diminuite, rimanendo ancorate all’obiettivo del 2 per cento della BCE

La media delle aspettative di inflazione a più lungo termine dei previsori professionali, pari al 2,2 per cento alla fine del 2022, è scesa al 2,1 per cento nel 2023. Anche altre indagini, quale quella condotta dalla BCE presso gli analisti monetari (Survey of Monetary Analysts, SMA) e Consensus Economics, indicano che le aspettative di inflazione a più lungo termine erano saldamente ancorate attorno all’obiettivo del 2 per cento fissato dalla BCE. Una misura di compensazione dell’inflazione a più lungo termine basata sul mercato (il tasso swap a cinque anni indicizzato all’inflazione su un orizzonte quinquennale) ha raggiunto un massimo del 2,7 per cento ad agosto, ma è scesa al 2,3 per cento a fine dicembre in un contesto dominato da notizie di un’inflazione complessiva inferiore alle attese e di prospettive di crescita economica modeste (cfr. la sezione 1.2). In ogni caso le misure basate sul mercato corrette per i premi per il rischio implicavano aspettative molto prossime al 2 per cento. Dal lato dei consumatori, a dicembre le aspettative di inflazione mediane su un orizzonte di tre anni sono rimaste lievemente al di sopra di tale livello, al 2,5 per cento, probabilmente a causa dell’elevata incertezza, del clima di fiducia negativo e dei livelli dei prezzi ancora elevati rispetto ai salari[10].

1.5 Il forte inasprimento delle condizioni di credito e di finanziamento in un contesto di tassi di riferimento più elevati

I rendimenti obbligazionari sono diminuiti nonostante l’intonazione restrittiva della politica monetaria, a seguito di un cambiamento delle aspettative nello scorcio dell’anno

In presenza di pressioni inflazionistiche che si sono mantenute elevate e persistenti per tutto il 2023 (cfr. la sezione 1.4), la BCE ha continuato a inasprire con decisione la politica monetaria fino a settembre, mantenendo in seguito i tassi di riferimento a livelli restrittivi per assicurare il ritorno dell’inflazione all’obiettivo di medio termine del 2 per cento (cfr. la sezione 2.1). Il tasso sugli overnight index swap (OIS) a dieci anni, privo di rischio, ha oscillato intorno al 3 per cento per la maggior parte dell’anno, raggiungendo un picco del 3,3 per cento in ottobre, per poi scendere a una media del 2,5 per cento a dicembre (cfr. il grafico 1.10). Il calo del tasso OIS a dieci anni osservato verso la fine dell’anno è dovuto a una brusca diminuzione delle aspettative dei mercati finanziari sui tassi di interesse, soprattutto dopo che l’inflazione si era collocata su livelli inferiori alle attese. La riduzione delle aspettative è stata solo in parte compensata da un aumento del premio per il rischio a termine. I rendimenti dei titoli di Stato a lungo termine hanno seguito molto da vicino gli andamenti del tasso OIS. I loro differenziali non hanno risentito significativamente del processo di normalizzazione del bilancio dell’Eurosistema (cfr. la sezione 2.1) e alla fine dell’anno sono rimasti sostanzialmente invariati rispetto a dicembre 2022. La media ponderata per il PIL dell’area dell’euro dei rendimenti nominali dei titoli di Stato a dieci anni si è collocata in media al 2,7 per cento a dicembre 2023, un livello inferiore di 10 punti base rispetto a quello dell’anno precedente.

Grafico 1.10

Tassi di interesse a lungo termine e costo dei prestiti alle imprese e alle famiglie per l’acquisto di abitazioni

(valori percentuali in ragione d’anno)

Fonti: Bloomberg, LSEG ed elaborazioni della BCE.

Note: osservazioni mensili. Il rendimento dei titoli di Stato a dieci anni dell’area dell’euro è una media ponderata per il PIL. Gli indicatori del costo dei prestiti sono calcolati aggregando i tassi sui prestiti bancari a breve e a lungo termine mediante una media mobile a 24 mesi dei volumi delle nuove operazioni. Le ultime osservazioni si riferiscono a dicembre 2023.

I mercati azionari sono stati sostenuti da premi per il rischio più contenuti

Nel 2023 le quotazioni azionarie sono salite sia nel settore non finanziario sia, in particolare, in quello bancario. Nonostante l’acuirsi delle tensioni geopolitiche, il calo dei premi per il rischio azionario ha sostenuto le quotazioni azionarie in un contesto di volatilità ridotta e in diminuzione. L’indice delle azioni bancarie dell’area dell’euro è stato ulteriormente sospinto dalle aspettative di un aumento degli utili bancari, sia nel lungo sia nel breve termine, in presenza di turbolenze del settore bancario, registrate a marzo negli Stati Uniti e in Svizzera, che hanno avuto un impatto negativo considerevole, benché temporaneo. Gli indici generali delle quotazioni del mercato azionario delle società non finanziarie e delle banche dell’area dell’euro hanno concluso il 2023 con aumenti rispettivamente di circa il 12 e il 23 per cento rispetto ai livelli di fine 2022. I rendimenti delle obbligazioni societarie sono diminuiti, collocandosi in media, a dicembre 2023, su livelli inferiori rispetto a dicembre 2022, sia nel segmento investment grade sia in quello ad alto rendimento, per l’effetto congiunto di tassi privi di rischio più bassi e della compressione dei differenziali sulle obbligazioni societarie.

L’aggregato monetario ampio e l’intermediazione bancaria hanno rispecchiato l’inasprimento della politica monetaria

L’aggregato monetario ampio (M3) ha ristagnato, di riflesso principalmente all’inasprimento della politica monetaria. Il suo tasso di variazione sui dodici mesi è stato pari solo allo 0,1 per cento a dicembre, dopo essere diminuito significativamente nel corso del 2023 e aver persino raggiunto, temporaneamente, tassi di crescita negativi per la prima volta dall’avvio dell’Unione monetaria (cfr. il grafico 1.11). Tale flessione è stata determinata dalla bassa creazione di credito, dagli elevati costi opportunità di detenere attività liquide e dalla riduzione del bilancio dell’Eurosistema. Mentre i bilanci bancari sono rimasti complessivamente solidi, i rimborsi dei fondi presi in prestito nell’ambito della terza serie di operazioni mirate di rifinanziamento a più lungo termine e la contrazione dei portafogli di attività dell’Eurosistema hanno drenato la liquidità in eccesso. I costi della provvista bancaria sono aumentati considerevolmente, benché in misura inferiore rispetto ai tassi di riferimento, in quanto le banche hanno fatto ricorso a fonti di finanziamento più onerose e hanno perseguito più attivamente strategie concorrenziali per i depositi della clientela, applicandovi tassi di interesse più elevati.

Con l’inasprimento della politica monetaria i tassi sui prestiti bancari sono aumentati considerevolmente

Nel 2023 la trasmissione dell’inasprimento della politica monetaria alle condizioni di finanziamento complessive è rimasta sostenuta. Come indicato dall’indagine sul credito bancario nell’area dell’euro, le banche hanno inasprito ulteriormente, e in misura significativa, i criteri per la concessione del credito (vale a dire le linee guida interne o i criteri di approvazione dei finanziamenti) alle famiglie e alle imprese. Ciò è stato confermato dall’indagine sull’accesso al finanziamento da parte delle imprese e dall’indagine sulle aspettative dei consumatori per le famiglie. I tassi nominali sui prestiti bancari hanno nuovamente registrato un forte aumento nel 2023, raggiungendo i livelli più elevati da quasi 15 anni. Il tasso composito sui prestiti bancari alle famiglie per l’acquisto di abitazioni si è collocato al 4,0 per cento alla fine dell’anno, in rialzo di circa 100 punti base rispetto alla fine del 2022, e il tasso composito sui prestiti bancari alle società non finanziarie è aumentato di 180 punti base, raggiungendo il 5,2 per cento, con un incremento quasi doppio rispetto a quello osservato per le famiglie (cfr. il grafico 1.10). Gli aumenti dei tassi sui prestiti sono stati più rapidi e consistenti rispetto ai precedenti episodi di inasprimento della politica monetaria, rispecchiando principalmente gli aumenti più rapidi e ampi dei tassi di riferimento a partire da luglio 2022. Le differenze tra i tassi sui prestiti nei vari paesi sono rimaste contenute, a indicare che le decisioni di politica monetaria della BCE si sono trasmesse in modo ordinato ai tassi sui prestiti nell’area dell’euro.

Il credito bancario alle famiglie e alle imprese si è notevolmente indebolito

Il credito bancario alle famiglie e alle imprese si è notevolmente indebolito nel 2023, sulla scia dell’inasprimento delle condizioni di accesso al credito (cfr. il grafico 1.11). I flussi netti mensili dei prestiti sono stati quasi nulli negli ultimi tre trimestri dell’anno. Il tasso di crescita sui dodici mesi dei prestiti bancari alle famiglie è diminuito, collocandosi, a dicembre, allo 0,3 per cento, principalmente per effetto del rallentamento dei mutui ipotecari nel contesto di un calo dei prezzi delle abitazioni per la prima volta dal 2014. Il tasso di crescita sui dodici mesi dei prestiti bancari alle imprese è parimenti sceso, collocandosi a dicembre allo 0,4 per cento, e i flussi netti del finanziamento esterno complessivo alle imprese hanno raggiunto minimi storici (cfr. il grafico 1.12).

Grafico 1.11

Crescita di M3 e del credito alle imprese e alle famiglie

(variazioni percentuali sul periodo corrispondente)

Fonte: BCE.

Note: le imprese sono società non finanziarie. Le ultime osservazioni si riferiscono a dicembre 2023.

Grafico 1.12

Flussi netti di finanziamento esterno alle imprese

(flussi annuali in miliardi di euro)

Fonti: BCE ed Eurostat.

Note: le imprese corrispondono alle società non finanziarie. IFM = istituzioni finanziarie monetarie. Nella voce “Prestiti dalle istituzioni finanziarie non monetarie e dal resto del mondo”, le istituzioni finanziarie non monetarie comprendono gli altri intermediari finanziari, i fondi pensione e le società di assicurazione. I “Prestiti delle IFM” e i “Prestiti dalle istituzioni finanziarie non monetarie e dal resto del mondo” sono corretti per le cessioni e le cartolarizzazioni. La voce “Altro” corrisponde alla differenza tra il totale e gli strumenti elencati nel grafico e include prevalentemente i prestiti intersocietari e i crediti commerciali. Le ultime osservazioni si riferiscono al terzo trimestre del 2023. Il flusso annuale per il 2023 è calcolato come somma dei flussi di quattro trimestri, a partire dal quarto trimestre del 2022 e fino al terzo trimestre del 2023.

Riquadro 1

Le implicazioni macroeconomiche del cambiamento climatico

La BCE si sta adoperando per comprendere meglio le conseguenze macroeconomiche del cambiamento climatico e delle politiche volte a mitigarne l’impatto, in linea con gli impegni assunti a seguito del riesame della strategia di politica monetaria nel 2020‑2021[11]. Tali sforzi sono di grande rilevanza per l’adempimento del mandato primario della BCE, ossia il mantenimento della stabilità dei prezzi. La complessità del cambiamento climatico e la natura non lineare e altamente incerta dei suoi effetti richiedono un approfondimento dell’analisi macroeconomica al fine di limitare gli errori di previsione e comprendere le modifiche strutturali che il cambiamento climatico sta introducendo nell’economia.

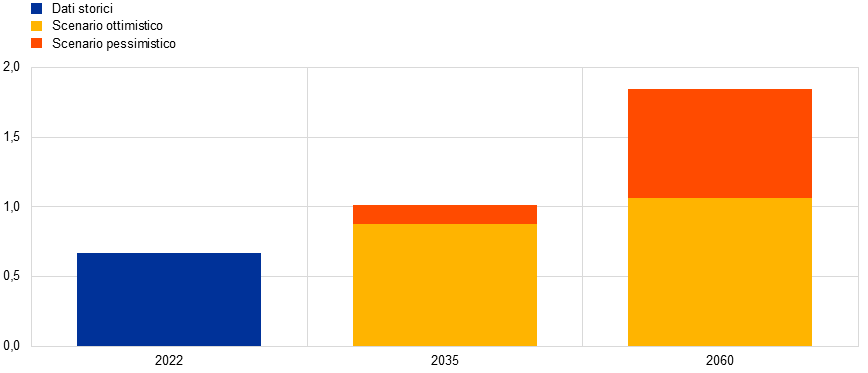

Il cambiamento climatico sta già influenzando l’inflazione nell’area dell’euro. Secondo le stime desunte dalle analisi della BCE, l’ondata di calore estremo registrata durante l’estate del 2022 ha prodotto un aumento dell’inflazione dei beni alimentari in Europa di circa 0,7 punti percentuali dopo un anno, ossia nel 2023 (cfr. il grafico A)[12]. Anche la componente dei servizi può essere influenzata dalle estati più calde, verosimilmente attraverso l’impatto sui prezzi dei beni alimentari e la sensibilità alla temperatura dei servizi connessi al turismo[13]. L’impatto sull’inflazione delle temperature estive più elevate potrebbe risultare più marcato in presenza di climi più caldi. Ad esempio, se nel 2035 si dovesse verificare un’ondata di calore simile a quella del 2022, ciò potrebbe dar luogo, in uno scenario pessimistico, a un aumento dell’inflazione media dei beni alimentari pari a 1 punto percentuale. In uno scenario ottimistico, l’effetto di un’analoga ondata di calore sarebbe solo marginalmente meno grave (0,8 punti percentuali). L’aumento delle temperature avrà un impatto maggiore sulle regioni caratterizzate da temperature già più elevate. Ciò comporta effetti eterogenei sull’inflazione nei diversi paesi dell’area dell’euro, rendendo più difficile la trasmissione della politica monetaria unica.

Grafico A

Impatto crescente delle ondate di calore sull’inflazione dei beni alimentari in Europa

(anno dell’ondata di calore, punti percentuali)

Fonte: Kotz et al. (cfr. la nota 12 a piè di pagina).

Note: impatti stimati con un approccio di regressione panel globale, utilizzando prezzi mensili e dati climatici ad alta risoluzione. Gli istogrammi mostrano la deviazione cumulata dell’inflazione dei beni alimentari dallo scenario di base di proiezione dopo 12 mesi per effetto delle temperature estreme di giugno, luglio e agosto. Il grafico si basa sulla combinazione delle elasticità di un aumento di 1ºC delle temperature con i risultati di 21 modelli climatici mondiali. Le temperature si basano su un’estate equivalente a quella del 2022 (ossia nella coda superiore della distribuzione della temperatura sulla base delle proiezioni climatiche) e sono ricavate dai risultati di un modello climatico basato su uno scenario di emissioni ottimistico (in cui l’aumento delle temperature mondiali sarebbe inferiore a 2ºC nel 2100) e su uno pessimistico (in cui le emissioni aumenterebbero ininterrottamente nel corso del prossimo secolo). Gli impatti potrebbero essere ridotti attraverso un adattamento ambizioso ai climi più caldi.

Gli eventi meteorologici estremi solitamente riducono la produzione nel breve periodo, ma l’impatto economico complessivo va oltre gli effetti diretti e immediati che si verificherebbero, ad esempio, con la distruzione di abitazioni, fabbriche e macchinari. Ne sono un esempio le interruzioni che si verificano in altre regioni o settori a causa dei collegamenti nelle catene di approvvigionamento o di infrastrutture danneggiate. I mancati guadagni nei settori colpiti e il calo della produzione ridurranno di norma la domanda di prodotti e servizi di altri settori. Un altro effetto è l’aumento dell’incertezza, che potrebbe indurre famiglie e imprese a rivedere le proprie valutazioni del rischio di catastrofi e, pertanto, a comprimere la spesa.

Su orizzonti temporali più lunghi il cambiamento climatico può anche ridurre la crescita del prodotto in maniera più persistente[14]. Ad esempio, un calo delle precipitazioni nevose minaccerà la redditività di molte zone sciistiche in Europa e alcune regioni del Mediterraneo potrebbero diventare troppo calde per il turismo estivo, sebbene alcune regioni settentrionali potrebbero trarne beneficio. Le rese nel settore agricolo e forestale saranno probabilmente impoverite per effetto delle temperature medie più elevate. Sebbene la rotazione delle colture possa attenuare alcuni di questi effetti, è probabile che la produzione agricola sia influenzata altresì da andamenti meno prevedibili delle temperature e delle precipitazioni. Un aumento delle temperature al di sopra della zona di comfort di circa 19‑22ºC, che probabilmente si verificherà con maggiore frequenza in un clima più caldo, riduce la produttività della forza lavoro.

L’adattamento, ossia l’adeguamento ai climi più caldi, potrebbe contribuire a limitare gli impatti macroeconomici. Ciò comprende, ad esempio, l’installazione di impianti di aria condizionata per ridurre l’impatto dello stress da calore sulla produttività del lavoro, oppure la rotazione delle colture per limitare le perdite di produttività agricola. Tuttavia, tali misure avranno probabilmente delle ricadute sui bilanci delle amministrazioni pubbliche e sul margine di intervento sui conti pubblici (fiscal space)[15]. I prodotti assicurativi rappresentano un ulteriore strumento di adattamento, ma in Europa esiste già un notevole divario in materia di protezione assicurativa contro il rischio climatico[16].

Una riduzione delle emissioni capace di conseguire gli obiettivi fissati nell’Accordo di Parigi e scongiurare un riscaldamento globale più catastrofico richiede una profonda ed estesa trasformazione strutturale dell’economia. È necessaria una riallocazione di capitale e manodopera sia tra i vari settori, sia all’interno degli stessi comparti e persino nell’ambito delle singole imprese (ad esempio, i costruttori di automobili dovranno riconvertire le fabbriche, passando dalla produzione di autoveicoli con motore a combustione a quella di veicoli elettrici alimentati da batterie). Il successo di tale riallocazione dipenderà: dall’attuazione di politiche di transizione efficaci; dalla flessibilità dei mercati, in particolare dalla capacità dell’economia di finanziare e assorbire i consistenti investimenti di capitale necessari; dallo sviluppo di tecnologie a zero emissioni di anidride carbonica e dalla connessa disponibilità di manodopera qualificata per il loro utilizzo.

Un’analisi che suggerisca un impatto economico favorevole delle misure di politica climatica sin qui introdotte non è verosimilmente in grado di cogliere il quadro complessivo[17]. Le valutazioni disponibili ottenute con i modelli degli impatti legati agli andamenti dei prezzi delle emissioni di anidride carbonica evidenziano solo degli effetti limitati sulla produzione e sull’inflazione[18]. Le misure sin qui considerate sono, tuttavia, ancora sostanzialmente insufficienti a raggiungere l’obiettivo di riduzione delle emissioni dell’UE e una valutazione quantitativa più ampia dell’impatto della transizione, comprensiva anche degli effetti derivanti dal rafforzamento della regolamentazione e degli obiettivi climatici, può risultare assai meno agevole.

La velocità della transizione incide in modo determinante sull’impatto economico finale: ritardare la transizione richiederà in seguito mutamenti delle politiche più rapidi e radicali, aumentando la probabilità di attivi non recuperabili (c.d. stranded assets) e di una disoccupazione strutturale più elevata[19]. Inoltre, al variare delle politiche di transizione varia anche il loro impatto sulla produttività[20]. Le politiche basate sui meccanismi di mercato, come le imposte sulle emissioni di anidride carbonica, hanno un impatto minore sulla produttività delle imprese ad alta intensità di carbonio rispetto a quelle politiche che non si basano su tali meccanismi, come i divieti all’utilizzo di determinati prodotti o tecniche produttive.

La competitività dell’area dell’euro risente anche delle scelte a livello mondiale in materia di politiche di transizione. Tra queste figurano l’aumento dei prezzi delle emissioni di anidride carbonica e le politiche industriali, come il recente Inflation Reduction Act negli Stati Uniti. Il sistema di scambio di quote di emissione dell’UE (Emissions Trading System, ETS) può innescare una “rilocalizzazione delle emissioni di carbonio” (carbon leakage), ossia la delocalizzazione di determinate attività economiche e delle connesse emissioni verso regioni caratterizzate da una normativa sulle emissioni meno stringente. Questo fenomeno può essere ridimensionato calibrando attentamente il meccanismo di adeguamento del carbonio alle frontiere (Carbon Border Adjustment Mechanism, CBAM) unitamente alle altre misure già esistenti volte a prevenire il carbon leakage[21].

Nel complesso, le politiche in materia di cambiamenti climatici e di mitigazione investono quasi tutti gli aspetti dell’analisi macroeconomica condotta dalle banche centrali. Rimangono aperte delle questioni cruciali, relative, ad esempio: alle modalità di svolgimento della transizione e alle conseguenti modifiche strutturali all’economia; all’impatto macroeconomico delle condizioni meteorologiche estreme e dei rischi connessi a un cambiamento climatico accelerato; nonché al ruolo del capitale naturale e dei servizi ecosistemici.

Riquadro 2

Il ruolo dei profitti unitari nelle recenti pressioni interne sui prezzi

Il presente riquadro verte principalmente sul contributo dei profitti unitari all’andamento delle pressioni interne sui prezzi, osservato nel 2023, da una prospettiva contabile.

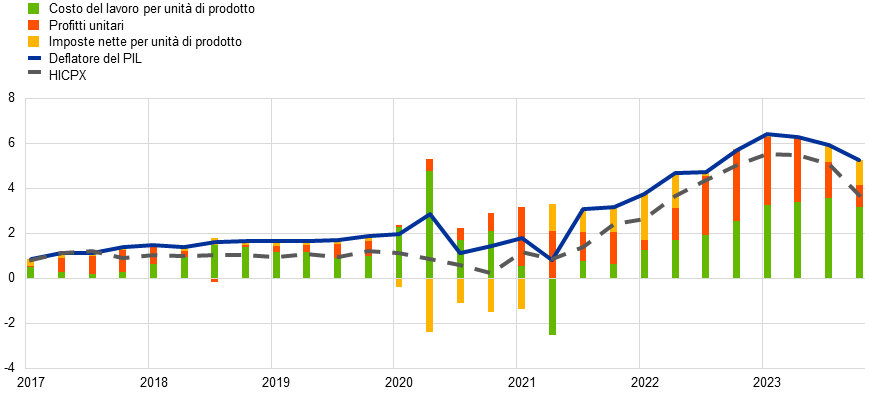

Nel 2023 le pressioni interne sui prezzi sono state molto forti, perdendo tuttavia lievemente vigore durante l’anno, a causa della diminuzione dei profitti unitari

La crescita del deflatore del PIL, che mostra una forte correlazione con gli andamenti dell’inflazione misurata sullo IAPC al netto dei beni energetici e alimentari (HICPX), può essere scomposta tra i contributi forniti dal costo del lavoro per unità di prodotto, dai profitti unitari e dalle imposte per unità di prodotto al netto dei sussidi (cfr. il grafico A)[22],[23]. Nel 2023 la crescita sul periodo corrispondente del deflatore del PIL ha continuato ad aumentare in misura significativa, raggiungendo una media del 6 per cento, dal 4,7 nel 2022. Tale dato è in contrasto con il tasso medio registrato nel periodo compreso tra il 1999 e il 2021, pari all’1,6 per cento. Dopo aver raggiunto il massimo storico, del 6,4 per cento, nel primo trimestre del 2023, l’indicatore relativo alla crescita ha iniziato a diminuire, raggiungendo il 5,3 per cento nel quarto trimestre. Nel corso di diversi trimestri del 2022 e 2023 i profitti unitari hanno contribuito all’aumento del deflatore del PIL, rappresentando circa la metà, o più, dell’elevato tasso di crescita, a fronte di un contributo medio lievemente superiore a un terzo nel periodo compreso tra il 1999 e il 2019. La rilevanza dei profitti unitari ha poi subito un forte calo nel corso del 2023, concorrendo a compensare gli aumenti del contributo fornito dal costo del lavoro per unità di prodotto durante lo stesso periodo.

Grafico A

Deflatore del PIL e relativi contributi

(variazioni percentuali sul periodo corrispondente; contributi in punti percentuali)

Fonti: Eurostat ed elaborazioni della BCE.

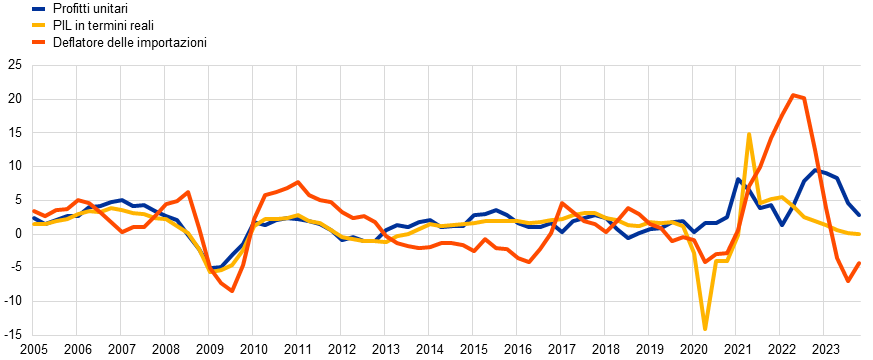

La forte crescita dei profitti unitari osservata nel 2022 e all’inizio del 2023 è riconducibile agli andamenti economici eccezionali a seguito della pandemia

I profitti unitari, in genere, evolvono in modo analogo agli indicatori ciclici, come il PIL in termini reali; solitamente risentono inoltre delle marcate variazioni delle ragioni di scambio, ad esempio a causa delle ampie oscillazioni nelle importazioni o nei prezzi del petrolio. Tali caratteristiche riflettono il fatto che quando la domanda è più forte rispetto al prodotto potenziale, è più semplice per le imprese aumentare i prezzi e i profitti unitari senza perdere quote di mercato, mentre in presenza di shock ai costi degli input, derivanti ad esempio dai prezzi dell’energia, i profitti in genere vengono impiegati, almeno temporaneamente, per evitare che l’aumento dei costi sia trasmesso interamente ai prezzi di vendita. Sia l’indebolimento economico registrato negli anni 2022 e 2023, nella misura in cui è stato causato dal calo della domanda rispetto all’offerta, sia il brusco deterioramento delle ragioni di scambio nel 2022, connesso all’aumento dei prezzi all’importazione, sarebbero dunque stati segnali di andamenti dei profitti unitari più contenuti rispetto a quanto osservato (cfr. il grafico B). Ciò suggerisce che altri meccanismi e fattori eccezionali potrebbero aver avuto un ruolo in quel periodo. Tra le determinanti della crescita dei profitti unitari osservate in questi anni ci sono stati gli squilibri tra offerta e domanda registrati in diversi settori economici. Mentre le interruzioni lungo le catene di approvvigionamento durante la pandemia hanno determinato dei vincoli all’offerta diffusi, le misure governative finanziate tramite il ricorso al debito hanno limitato l’impatto del rallentamento della crescita sui redditi disponibili e hanno contribuito ai risparmi elevati. In ragione di tali risparmi e della relativa domanda repressa, la riapertura delle attività a seguito della revoca delle misure di chiusura (lockdown) ha determinato un forte aumento della domanda in molti settori. In un contesto in cui la domanda aggregata supera notevolmente l’offerta, i marcati aumenti dei costi degli input possono indurre le imprese ad aumentare i prezzi senza necessariamente modificare la propria strategia di profitto. Ciò determina, come osservato recentemente[24], una trasmissione dei costi degli input e un ampio contributo da parte dei profitti unitari alle pressioni interne sui prezzi.

Grafico B

Profitti unitari, PIL in termini reali e deflatore delle importazioni

(variazioni percentuali sul periodo corrispondente)

Fonti: Eurostat ed elaborazioni della BCE.

Nota: le ultime osservazioni si riferiscono al quarto trimestre del 2023.

Con il progressivo venir meno dei fattori eccezionali, i profitti unitari si sono riallineati al ciclo economico e alla loro tipica funzione cuscinetto

Con il venir meno degli squilibri tra offerta e domanda dopo la pandemia e la significativa diminuzione delle pressioni sui costi degli input energetici e di altro tipo nel corso del 2023, la crescita dei profitti unitari ha iniziato a rallentare e a tornare gradualmente a livelli più normali. Il riassorbimento degli squilibri tra offerta e domanda ha reso più difficile aumentare i margini senza perdere quote di mercato e ha contribuito a limitare gli aumenti dei profitti unitari. L’inversione di tendenza verso pressioni sui costi degli input più moderate ha consentito dinamiche dei prezzi di vendita più contenute. Ciò ha significato un’attesa diminuzione della crescita dei profitti unitari, anche nel caso in cui le imprese avevano mantenuto il proprio approccio alla trasmissione dei prezzi dei costi degli input e alla determinazione dei mark‑up. Il calo delle pressioni sui costi degli input potrebbe, inoltre, avere semplificato l’assorbimento delle pressioni dal lato dei costi del lavoro da parte delle imprese. L’attenuazione dei profitti unitari è altresì coerente con il contesto che ha caratterizzato il 2023, contrassegnato da un ciclo economico relativamente debole. Nel complesso, sembra che i profitti unitari abbiano ripreso la propria tipica funzione cuscinetto, contrastando una maggiore trasmissione delle elevate pressioni sul costo del lavoro per unità di prodotto ai prezzi interni.

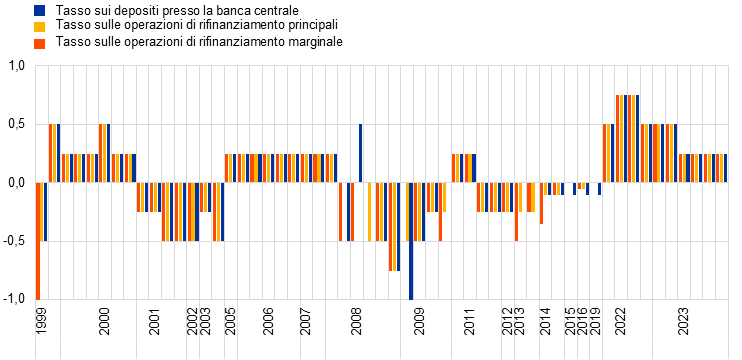

2 La politica monetaria in territorio restrittivo

Nel 2023 la BCE ha seguitato a innalzare, e a mantenere, i tassi di interesse di riferimento su livelli sufficientemente restrittivi da assicurare un ritorno tempestivo dell’inflazione all’obiettivo del 2 per cento nel medio termine. Nei primi nove mesi dell’anno ha incrementato i tassi di 200 punti base, portando al 4 per cento il tasso sui depositi presso la banca centrale, in un contesto economico pervaso da pressioni inflazionistiche eccezionalmente elevate derivanti dagli alti costi dell’energia. Anche il contributo apportato dagli elevati prezzi dei beni alimentari risultava significativo. Inoltre gli effetti delle strozzature dal lato dell’offerta e quelli della compressione della domanda derivanti dalla revoca delle restrizioni connesse alla pandemia, seppure in via di attenuazione, continuavano a spingere al rialzo i prezzi, mentre la dinamica salariale accelerava. Le decisioni della BCE hanno rispecchiato un approccio guidato dai dati e si sono basate sulla valutazione delle prospettive di inflazione a medio termine effettuata alla luce dei dati economici e finanziari più recenti, della dinamica dell’inflazione di fondo e dell’intensità della trasmissione della politica monetaria. Nel corso dell’anno le informazioni disponibili hanno evidenziato in misura crescente che l’orientamento restrittivo della politica monetaria si trasmetteva con vigore all’economia. I dati più recenti sull’inflazione, inoltre, indicavano l’avanzare del processo di disinflazione, segnalato soprattutto dal calo delle misure dell’inflazione di fondo. Nelle riunioni di ottobre e dicembre il Consiglio direttivo ha infine deciso di lasciare invariati i tassi di interesse di riferimento della BCE.

Il bilancio dell’Eurosistema ha continuato a contrarsi nel quadro della normalizzazione della politica monetaria avviata nel 2022 e nonostante il contributo aggiuntivo di 45 miliardi di euro fornito dal bilancio della Hrvatska narodna banka a seguito dell’adozione dell’euro da parte della Croazia il 1º gennaio 2023. A fine anno il bilancio dell’Eurosistema aveva raggiunto 6.900 miliardi di euro, segnando un calo di oltre 1.000 miliardi in un anno e di quasi 2.000 miliardi rispetto al valore massimo segnato alla metà del 2022. La riduzione è stata principalmente determinata dalla scadenza e dai rimborsi anticipati dei fondi presi in prestito dalle banche nell’ambito della terza serie di operazioni mirate di rifinanziamento a più lungo termine (OMRLT‑III) ed è stata sostenuta dalla conclusione della fase di reinvestimento sia totale sia parziale del programma di acquisto di attività (PAA), nei periodi a partire, rispettivamente, da marzo e luglio. A dicembre 2023 il Consiglio direttivo ha deciso di continuare nel processo di normalizzazione del bilancio dell’Eurosistema, esprimendo l’intenzione di ridurre gradualmente i reinvestimenti nell’ambito del programma di acquisto per l’emergenza pandemica (pandemic emergency purchase programme, PEPP) a partire da luglio 2024. Nel 2023, dopo l’annuncio di dicembre 2022, l’Eurosistema ha lavorato alla revisione del suo assetto operativo per indirizzare i tassi di interesse a breve termine, che si è conclusa a marzo 2024.

Nel 2023, inoltre, la BCE ha proseguito la graduale revoca, avviata nel 2022, delle misure di ampliamento introdotte durante la pandemia in relazione ai criteri di idoneità applicabili alle garanzie e il rating creditizio della Repubblica ellenica è stato innalzato al livello investment grade. Nel corso del 2023 l’Eurosistema ha posto l’accento sulla gestione dei rischi al fine di assicurare un’attuazione efficiente della politica monetaria, anche diversificando le fonti di valutazione del credito ammesse. A seguito dell’innalzamento dei tassi di interesse di riferimento per ridurre l’inflazione, la BCE ha subito perdite per effetto del reddito da interessi negativo, in parte compensate dalle riserve finanziarie costituite in precedenza. Il reddito monetario della BCE dovrebbe tornare a salire in futuro e ciò sosterrà la sua efficacia operativa.

2.1 Il perseguimento di una politica monetaria restrittiva per riportare l’inflazione all’obiettivo del 2 per cento

A gennaio l’inflazione era ancora pari all’8,6 per cento, mentre l’economia continuava a evidenziare una buona tenuta malgrado difficoltà crescenti

All’inizio del 2023 la crescita economica nell’area dell’euro ristagnava, dopo un marcato rallentamento osservato a partire dalla metà del 2022. L’economia mostrava tuttavia segni di tenuta a fronte delle significative sfide poste dalla debolezza dell’attività economica mondiale, dalle incertezze geopolitiche dovute alla guerra russa contro l’Ucraina, dall’elevata inflazione e dalle più rigide condizioni di finanziamento. A gennaio l’inflazione complessiva era lievemente diminuita per effetto del calo dei prezzi dell’energia, ma si confermava elevata, all’8,6 per cento, anche a causa degli alti prezzi dei beni alimentari. Le ragioni, in parte, risiedevano nell’impatto pervasivo sull’intera economia degli elevati costi dei beni energetici, che influenzavano anche i prezzi dei beni alimentari, nonché nei fattori, perduranti ma in via di attenuazione, legati alla pandemia, quali le interruzioni lungo le catene di approvvigionamento e la compressione della domanda. Anche la dinamica salariale registrava un’accelerazione.

A febbraio il Consiglio direttivo ha innalzato i tassi esprimendo l’intenzione di aumentarli ulteriormente

Alla luce delle prospettive di inflazione a medio termine, nella riunione di febbraio il Consiglio direttivo ha riaffermato l’intenzione di perseguire una politica monetaria restrittiva e ha innalzato i tre tassi di interesse di riferimento della BCE di 50 punti base. Ha inoltre dichiarato l’intenzione di incrementare i tassi di altri 50 punti base nella riunione di marzo, per poi valutare la successiva traiettoria da imprimere alla politica monetaria. Il Consiglio direttivo rimaneva determinato ad aumentare, a un ritmo costante, i tassi di interesse a livelli sufficientemente restrittivi da assicurare un ritorno tempestivo dell’inflazione all’obiettivo del 2 per cento nel medio termine. Mantenere i tassi di interesse su livelli restrittivi avrebbe dovuto ridurre gradualmente l’inflazione, frenando la domanda ed evitando un significativo spostamento verso l’alto delle aspettative di inflazione.

Nella riunione di febbraio il Consiglio direttivo ha inoltre stabilito le modalità di riduzione dei titoli detenuti dall’Eurosistema nell’ambito del PAA, facendo seguito alla decisione di dicembre 2022 di porre fine, a partire da marzo, ai reinvestimenti integrali del capitale rimborsato sui titoli in scadenza; il portafoglio del PAA sarebbe pertanto diminuito, in media, di 15 miliardi di euro al mese da marzo a giugno 2023 e il successivo ritmo di riduzione sarebbe stato stabilito in seguito. I reinvestimenti delle obbligazioni societarie sarebbero stati più marcatamente orientati verso emittenti con risultati migliori in termini di impatto climatico. Senza trascurare l’obiettivo di stabilità dei prezzi perseguito dalla BCE, questa strategia puntava a tenere maggiormente conto del rischio finanziario legato al clima nel bilancio dell’Eurosistema e ad attuare la graduale decarbonizzazione del portafoglio di obbligazioni societarie detenuto, in linea con l’obiettivo secondario della BCE di favorire le politiche economiche generali nell’UE, che comprendono l’impegno volto ad attenuare l’impatto dei cambiamenti climatici (cfr. il riquadro 8).

Le turbolenze nel settore bancario statunitense hanno alimentato l’incertezza in Europa, accentuando la necessità di un approccio alle decisioni sui tassi guidato dai dati

A marzo, nel contesto delle turbolenze nel settore bancario di Stati Uniti e Svizzera, le tensioni sui mercati finanziari sono fortemente aumentate, accrescendo l’incertezza sulle prospettive di crescita e inflazione nell’area dell’euro. Secondo le proiezioni macroeconomiche formulate a marzo dagli esperti della BCE, inoltre, i livelli di inflazione sarebbero stati elevati e persistenti, in particolare quelli dell’inflazione calcolata al netto dei beni energetici e alimentari, nonostante il calo atteso per gli anni a venire. Dato il previsto permanere dell’inflazione su valori troppo elevati per un periodo di tempo prolungato, il Consiglio direttivo ha deciso di innalzare i tre tassi di riferimento della BCE di 50 punti base. L’accresciuta incertezza ha inoltre evidenziato l’importanza di un approccio guidato dai dati per le decisioni sui tassi di riferimento adottate dal Consiglio direttivo. Quest’ultimo ha quindi anche chiarito la propria “funzione di reazione”, spiegando che le sue decisioni sui tassi di riferimento sarebbero state orientate da tre criteri: le prospettive di inflazione alla luce dei dati economici e finanziari più recenti, la dinamica dell’inflazione di fondo e l’intensità della trasmissione della politica monetaria. Il Consiglio direttivo ha inoltre continuato a tenere sotto osservazione le tensioni sui mercati, restando pronto a intervenire ove necessario per preservare la stabilità dei prezzi e contribuire alla stabilità finanziaria nell’area dell’euro. Nei mesi successivi il settore bancario dell’area ha dato prova di buona tenuta a fronte delle tensioni provenienti dall’esterno dell’area.

È divenuto sempre più evidente che la politica monetaria restrittiva stava avendo un impatto significativo sulle condizioni di finanziamento nell’area dell’euro

Con il proseguire dell’anno è stato sempre più evidente che la politica restrittiva dei tassi di interesse condotta dal Consiglio direttivo esercitava effetti rilevanti sull’economia. I precedenti incrementi dei tassi si trasmettevano con vigore alle condizioni monetarie e di finanziamento dell’area dell’euro (le fasi iniziali del meccanismo di trasmissione) e producevano gradualmente effetti sull’intera economia, sebbene il ritardo e l’intensità della trasmissione all’economia reale rimanessero incerti. Ad aprile i tassi sui prestiti alle imprese e sui mutui ipotecari hanno raggiunto i livelli più elevati mai toccati da oltre un decennio. Il conseguente calo della domanda di credito, insieme ai più rigidi criteri di erogazione, ha determinato un progressivo rallentamento della crescita dei prestiti. A giugno le banche hanno inoltre rimborsato l’importo più elevato di fondi presi in prestito nell’ambito delle OMRLT‑III, dando luogo a una significativa contrazione della liquidità in eccesso. Questa riduzione non ha ostacolato l’ordinata trasmissione delle variazioni dei tassi di riferimento ai tassi privi di rischio sui mercati monetari, sebbene sia emersa un’asimmetria nella reazione del differenziale tra euro short‑term rate (€STR) e tasso sui depositi presso la banca centrale. Con la contrazione della liquidità il differenziale non si è ridotto, al contrario di quanto avvenuto in occasione dell’aumento della liquidità, quando il differenziale si era ampliato (cfr. il riquadro 3).